第二章财务管理基础

第二节风险与收益

资产收益率的类型

(一)实际收益率

实际收益率=利息(股息)率+资本利得收益率

【提示】当存在通货膨胀时,还应当扣除通货膨胀率的影响。

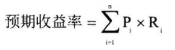

(二)预期收益率(期挈收益率)

(三)必要收益率

必要收益率=无风险收益率+风险收益率h=纯粹利率(资金的时间价值)+通货膨胀补偿率+风险收益率

1.无风险收益率

无风险收益率=纯粹利率(资金的时间价值)+通货膨胀补偿率

2.风险收益率

它的大小取决于以下两个因素:一是风险的大小;二是投资者对风险的偏好

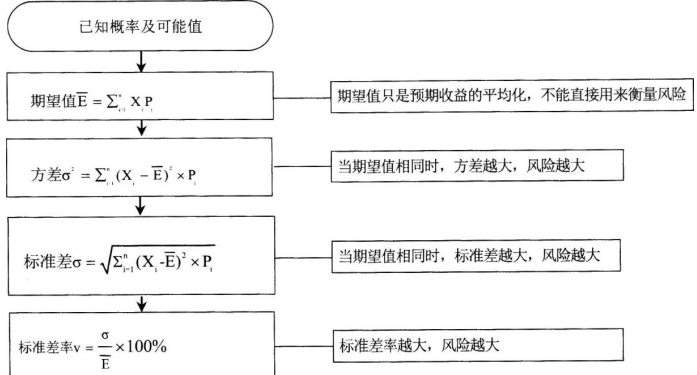

单项资产风险的衡量

【总结】衡量风险的指标运用

风险对策

规避风险:

拒绝与不守信用的厂商业务往来;放弃可能明显导致亏损的投资项目;新产品在试制阶段发现诸多问题而果断停止试制

减少风险:

进行准确的预测;对决策进行多方案优选和替代;及时与政府部门沟通获取政策信息;在发展新产品前,充分进行市场调研;实行设备预防检修制度以减少设备事故;选择有弹性的、抗风险能力强的技术方案,进行预先的技术模拟试验,采用可靠的保护和安全措施;采用多领域、多地域、多项目、多品种的经营或投资以分散风险

转移风险:

向专业性保险公司投保:采取合资、联营、增发新股、发行债券、联合开发等措施实现风险共担:通过技术转让、特许经营、战略联盟、租赁经营和业务外包等实现风险转移

接受风险:

风险自担是指风险损失发生时,直接将损失摊入成本或费用,或冲减利润;风险自保是指企业预留一笔风险金或随着生产经营的进行,有计划地计提资产减值准备等

非系统风险和系统风险

非系统风险(可分散风险、特有风险、特殊风险)

这种风险可以通过资产组合来分散,即发生于一家公司的不利事件可以被其他公司的有利事件所抵消。是个别公司或个别资产所特有的

系统风险(不可分散风险市场风险)

是影响所有资产的、丕篮通过资产组合而消除的风险。这部分风险是由那些影响整个市场的风险因素所引起的。这些因素包括宏观经济形势的变动、国家经济政策的变化、税制改革、企业会计准则改革、世界能源状况、政治因素等影响的是整个市场

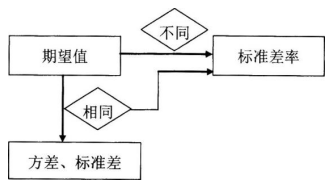

证券资产组合的风险分散功能

系统风险的衡量

不同资产的系统风险不同,为了对系统风险进行量化,用β系数衡量系统风险的大小。

(一)某资产的β系数

某资产的β系数表达的含义是该资产的系统风险相当于市场组合系统风险的倍数。

用β系数对系统风险进行量化时,以市场组合的系统风险为基准,认为市场组合的β系数等于1。

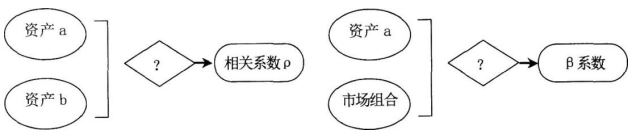

(二)证券资产组合的β系数

证券资产组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在证券资产组合中所占的价值比例。计算公式为:

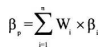

【问题识记】β系数和相关系数区别和联系。

β系数和相关系数是两个不同的指标,相关系数可以衡量任何两项资产收益率之间的变动关系,而β系数只能衡量某项资产或资产组合收益率与市场组合收益率之间的关系。

当然,如果是某项资产收益率和市场组合收益率之间的相关系数,那么也反映该项资产收益率与市场组合收益率之间的相关关系,不过它与β系数在数值上也是不同的。相关系数的大小范围是-1到1,为正数时表示正相关,为负数时表示负相关,为0时表示不相关。而β系数理论上可以为任何数,当β系数为1时,表示该项资产收益率与市场组合收益率同比例变动,而当β系数大于1时,表示该项资产收益率的变动幅度大于市场组合收益率的变动幅度,当β系数小于1(大于0)时,表示该项资产收益率的变动幅度小于市场组合收益率的变动幅度。根据两者的对比可以看出,β系数可以更好的反映某项资产收益率与市场组合收益率之间的变动大小关系。

资本资产定价模型

(一)风险与收益的一般关系

必要收益率=无风险收益率+风险收益率

(二)公式

R=Rf+β×(Rm-Rf)

公式中(Rm-Rf)称为市场风险溢酬。它是附加在无风险收益率之上的,由于承担了市场平均风险所要求获得的补偿,它反映的是市场作为整体对风险的平均“容忍”程度,也就是市场整体对风险的厌恶程度,市场整体对风险越是厌恶和回避,要求的补偿就越高,因此,市场风险溢酬的数值就越大。反之,如果市场的抗风险能力强,对风险的厌恶和回避就不是很强烈,因此,要求的补偿就低,所以市场风险溢酬的数值就小。